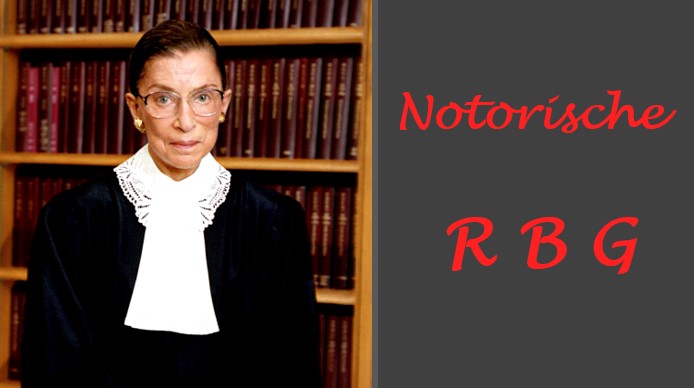

Notorische „R B G“

Wie wird man im neunten Lebensjahrzehnt zu einem umjubelten Idol? Bei Ruth Bader Ginsburg, der kürzlich verstorbenen Richterin am Verfassungsgericht der USA, hat es viel mit ihrer Liebe zur Wahrheit zu tun – zumindest kann man sogar auf T-Shirts lesen, dass sich ihre Glaubwürdigkeit beim Umgang mit Tatsachen schon im Vornamen spiegelt („tRUTH“). Viele Rechte von Frauen und People of Color mussten in den USA vor Gericht erfochten werden; hierbei besonders hervorgetan hat sich eben die imponierende Ruth Bader Ginsburg aka „notorious RBG“ – diesen Spitznamen verdankte sie ihrer Hartnäckigkeit.

Jedoch liegt die Wahrheit selten offen zutage und auch im Finanzbereich wird sie des Öfteren durch Marketingbudgets zugestellt. Diese Budgets sind – irgendwo müssen die Kosten ja hinfließen – bei aktiven Fonds deutlich größer als bei ETFs. Umso erfreulicher, wenn eine neutrale Seite laufende Diskussionen mit Fakten bereichert: Das Analysehaus Morningstar hat in einer Studie die von etlichen Marktteilnehmern vertretene These aufgegriffen, dass die zuletzt relativ ruhigen Börsenjahre mit steigenden Kursen ETFs bevorzugt hätten. Aber nun boten die durch „Corona“ verursachten Marktturbulenzen den aktiven Managern ja eine einmalige Gelegenheit, die Vorzüge ihres handelsfreudigen Ansatzes unter Beweis zu stellen. Und das Ergebnis:

Ganz klar: Die aktiven Manager haben mehrheitlich diese große Chance vergeigt, wie Morningstar in seiner Analyse von über 22.000 Fonds-Ergebnissen belegt. Viele aktive Fonds entwickelten sich im ersten Halbjahr 2020, wie schon die Jahre zuvor, schlechter als ihre jeweilige Benchmark. Und so schaffte es selbst in diesem für aktive Manager günstigen Umfeld weniger als die Hälfte, das durchschnittliche Ergebnis von ETFs zu übertreffen. Recht gut schnitten jene Manager ab, die in speziellen Märkten operierten, während die typischen Investmentfonds für die breite Basisanlage wenig überzeugten.

Man muss dazu noch sagen: Der große Nachteil von aktiven Fonds, nämlich ihre hohe Kostenquote, kommt bei einem so kurzen Zeitraum gar nicht recht zum Tragen. So verwundern die noch wesentlich trüberen Ergebnisse über einen Zehn-Jahres-Zeitraum nicht, die Morningstar ebenfalls präsentierte. Langfristig hinken fast vier von fünf aktiven Fonds den ETFs hinterher. Aus früheren Studien weiß man zudem: Die in der Vergangenheit herausragenden Fonds schaffen es zu selten, ihren Erfolg verlässlich in die Zukunft zu verlängern. Der Anleger kann also aus Vergleichen bisheriger Performance nicht herauslesen, welchem aktiven Fonds in der Zukunft das Timing an den Finanzmärkten gelingen wird.

Auch für die Tücken des Timings hat die beeindruckende Ruth Bader Ginsburg eine Lektion hinterlassen, wenn auch unfreiwillig. Da US-Verfassungsrichter auf Lebenszeit berufen werden, hatten viele Demokraten die bereits gegen mehrere Krebserkrankungen kämpfende RBG einst vergeblich bekniet, zurückzutreten. Denn dann hätte der damalige Präsident Barack Obama eine liberale Nachfolge auswählen können. Ihren Kampf, die Amtszeit Donald Trumps in der Hoffnung auf einen Sieg Joe Bidens zu überleben, hat RBG nun verloren. Ein bedrückendes Beispiel, wie sehr Timing schief gehen kann, und wie leicht man die eigene Wirkmächtigkeit überschätzt. Und die Morningstar-Studie zeigt einmal mehr auf: Diese Lektion gilt auch fürs Managen an den Finanzmärkten. Wir bleiben deswegen lieber „notorisch Regel-Basierte Geldanleger“!