Die Grüne Welt steht für nachhaltiges und renditestarkes Investieren auf ETF-Basis. Wie genau wir bei der Analyse und der Auswahl von ETFs vorgehen, lesen Sie in diesem Beitrag.

Bei der Auswahl von nachhaltigen ETFs geht es einem ähnlich wie im Supermarkt, wenn man gesunde Lebensmittel einkaufen möchte: Es gibt eine große Auswahl; und auf den Verpackungen vieler Produkte wird angepriesen, wie vitaminreich, wie fettarm oder wie ballaststoffreich sie seien. Will man wissen, wie es um die Qualität eines Produktes wirklich bestellt ist, muss man die detaillierten Inhaltsangaben auf der Rückseite ausgiebig studieren, und einiges Hintergrund-Wissen benötigt man auch.

Auch bei nachhaltigen ETFs ist das Angebot mittlerweile sehr groß: In Deutschland sind derzeit knapp 700 nachhaltige ETFs erhältlich. Aus dieser Fülle gilt es, jene auszuwählen, die sowohl unseren strengen Nachhaltigkeitskriterien als auch den übrigen Anforderungen genügen. Für uns kommen auf jeden Fall nur ETFs in Betracht, über die wir in Unternehmen mit Bestnoten in den ESG-Kriterien investieren – Unternehmen also, die in den Bereichen Umwelt (E = environment), Soziales (S = social ) und Unternehmensführung (G = governance) führend sind.

Wie unser Nachhaltigkeits-Research bei einzelnen ETFs abläuft

In diesem Beitrag werden wir uns aus Gründen der Einfachheit und Verständlichkeit auf Aktien-ETFs beschränken. In jedem Fall gilt: Um zu beurteilen, wie nachhaltig bestimmte ESG-ETFs wirklich sind, darf man sich also nicht von einer ansprechenden Verpackung und von Marketingaussagen blenden lassen, sondern muss sich detailliert mit dem Kleingedruckten beschäftigen.

Die Basis für einen nachhaltigen ETF ist immer der Index, der nachgebildet wird. Welcher Index das ist, gibt die Fondsgesellschaft an, die den ETF anbietet. Meist liefert sie auch weitere Informationen über den Index, doch genügen uns diese in aller Regel nicht. Alle Details zur Zusammenstellung eines Index finden wir in der Regel nur beim Indexanbieter in dessen Informationsdokumenten.

Ein Beispiel: Wie das Portfolio eines ETF auf den MSCI World SRI komponiert wird, erfahren wir beim Indexanbieter MSCI. In dessen Unterlagen sind alle Kriterien und Prozessabläufe komplett transparent aufgeführt. Allerdings muss man sich durch diese Informationen durchkämpfen. Oft wird auf weitere Dokumente verwiesen, und wichtige Details finden sich oft in schwer leserlichen Anhängen.

Es bedeutet also stets einen nicht unerheblichen Aufwand, die gewünschten Informationen zu finden und zu bewerten. Wenn wir nun die Informationen haben: Was fangen wir damit an?

Auswahlkriterien für ETFs: So wird unser Portfolio “dunkelgrün”

Wie wählen wir von der „Grünen Welt” passende ETFs für das Investment aus?

Ein ETF, der uns überzeugen will, muss einen zweistufigen Nachhaltigkeitsansatz aufweisen: Nur mit den beiden Filterstufen Strenge Ausschlusskriterien und Best-in-Class ist uns ein ETF nachhaltig genug. Denn die Kombination genau dieser zwei Filter gilt seit vielen Jahren als absoluter Königsweg, um ein “dunkelgrünes” Portfolio aufzubauen. Ausschlusskriterien verhindern, dass Gelder in Geschäftsfelder oder Geschäftspraktiken investiert werden, die man nicht unterstützen möchte. Und der „Best in Class“-Ansatz sorgt dafür, dass man nur in die Unternehmen mit der besten ESG-Leistung anlegt.

Quantität und Qualität

Zwar arbeiten viele nachhaltige ETFs mit Filtern zur Auswahl von nachhaltigen Unternehmen. Damit aus diesen Filtern ein wirklich überzeugendes Nachhaltigkeits-Portfolio entsteht, zählen sowohl deren Quantität als auch die Qualität.

Ähnliches gilt für den “Best in Class”-Filter, wo manche ETF-Anbieter nur 25 % der Unternehmen aussieben und somit drei von vier Unternehmen die Kriterien erfüllen, was mit “Best” nur wenig zu tun hat.

Stufe 1: Ausschlusskriterien

Zum einen gilt es, eine hinreichende Anzahl von Kriterien zu berücksichtigen, und zum anderen, eine rigorose Toleranzgrenze zu haben. Ein Beispiel: Wenn ein grüner ETF fossile Brennstoffe ausschließt, klingt das prinzipiell sinnvoll und gut. Hat er jedoch eine Toleranzgrenze definiert und akzeptiert Unternehmen mit einem Umsatzanteil fossiler Aktivitäten bis 30 Prozent, ist das ganz anders zu bewerten, als wenn die Grenze bei 10 Prozent liegt oder gar keine Toleranzgrenze angewendet wird.

Der erste Filter der “Grünen Welt”-Strategie schließt also ETFs mit Unternehmen aus, die aus Nachhaltigkeitssicht für eine Geldanlage nicht infrage kommen. Dazu zählen bestimmte Geschäftsfelder, die für einen Ausschluss sorgen:

- Waffen

- Tabak

- Alkohol

- Erwachsenenunterhaltung

- Glücksspiel

- Genetisch modifizierte Organismen

- Kernenergie

- Fossile Energien (Besitz, Förderung, Energiegewinnung)

Grundsätzlich können Toleranzgrenzen sinnvoll sein, um nicht Unternehmen auszuschließen, die sich um eine Transformation zu mehr Nachhaltigkeit bemühen. Wo genau unsere Toleranzgrenzen für den Ausschluss liegen, hängt vom Geschäftsfeld ab. Bei Waffen gibt es zum Beispiel keinerlei Toleranz für geächtete Waffen sowie ABC-Waffen, bei anderen Unterarten herrscht eine Toleranz von 10 Prozent. Fossile Energien werden teilweise mit leichten Toleranzen belegt, die Förderung mit umweltschädlichen Verfahren wie Fracking oder das Betreiben von fossil befeuerten Kraftwerken sind aber komplett ausgeschlossen. Kernenergie wird bei uns ebenfalls komplett ausgeschlossen.

Beim Geschäftsverhalten-Check zieht jeder Indexanbieter unterschiedliche Kriterien heran, beim MSCI Controversy Score sind es zum Beispiel 28 Indikatoren aus fünf Bereichen.

Der MSCI ESG Controversies Score gibt an, inwieweit ein Unternehmen internationalen Normen entspricht, insbesondere der UN-Erklärung der Menschenrechte, der ILO-Erklärung Fundamentaler Prinzipien und Arbeitsrechte, und dem UN Global Compact. Der MSCI ESG Controversies Score hat eine Skala von “0” bis “10”, mit der “0” für die schwerwiegendsten Kontroversen. Volkswagen z.B. ist 2015 durch den Dieselgate-Skandal mit „0“ versehen worden und deshalb nicht investierbar.

Stufe 2: Best in Class: Nur die 25 % nachhaltigsten Unternehmen

Nachdem im ersten Schritt also die Unternehmen gefiltert wurden, die bestimmte Ausschlusskriterien verletzen, geht die zweite Stufe sogar noch etwas weiter. Der “Best in Class”-Filter sorgt dafür, dass nur Aktien von den nachhaltigsten Unternehmen im Fonds landen.

Um diesen Ansatz verfolgen zu können, muss man die Unternehmen nach einem Kriterium sortieren können wie bei einem Sportwettbewerb. In der Regel nimmt man dafür die ESG-Ratingnote, die jedes Unternehmen nach seinen Leistungen in den Bereichen Umwelt, Soziales und Unternehmensführung bewertet.

Bei der “Grünen Welt” erwarten wir einen strengen “Best in Class”-Ansatz, der nur die 25 Prozent besten Unternehmen in Betracht zieht und nicht 50 % oder gar 75 %, wie es sonst oft üblich ist.

Der “Best in Class”-Filter hat gleich mehrere Vorteile: Zum einen ist es ein objektives Verfahren, das verschiedene ESG-Kriterien abwägt und zu einer Note aggregiert. Zum anderen wird es mit einem steigenden Anlagevolumen in nachhaltige ETFs für Unternehmen immer wichtiger, ein gutes ESG-Rating zu erhalten und weit oben im Ranking zu landen, damit Produkte wie die “Grüne Welt” darin investieren. Jedes Unternehmen hat damit einen Anreiz, in den ESG-Kriterien stetig besser zu werden, damit es im Vergleich zu anderen Unternehmen nicht zurückfällt. Damit trägt der “Best in Class”-Ansatz wesentlich dazu bei, dass sich die Nachhaltigkeitsqualität in der Unternehmenswelt stetig verbessert.

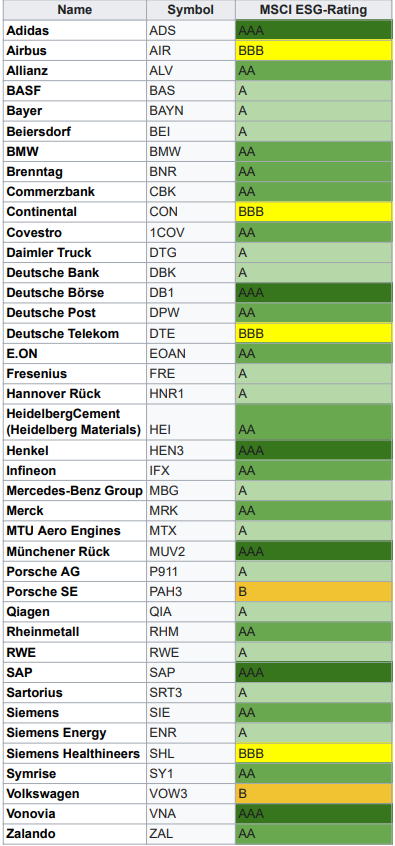

Hier sind als Beispiel die MSCI-ESG-Ratings der 40 DAX-Unternehmen im Jahr 2023:

Disclaimer: Diese Tabelle wurde in größter Sorgfalt erstellt und entspricht dem Stand Mai 2023. Dennoch können wir keine Gewähr auf Korrektheit der Angaben geben., Quelle: msci.com

In den „Grüne Welt“-Produkten kommen nur Unternehmen mit einem Rating von AAA oder AA infrage. Firmen wie Rheinmetall oder E.ON sind trotz guter ESG-Ratings aufgrund unserer Ausschlusskriterien nicht für die Anlage geeignet.

Anmerkung: Auch wenn der DAX bei uns in Deutschland der meistbeachtete Index ist, so spielt er bei den „Grünen Welt“-Produkten mit 3 % Portfolioanteil aufgrund der weltweiten Diversifizierung nur eine kleine Rolle.

Zuletzt sorgt der „Best in Class”-Filter für eine ausgeglichene Branchenstruktur, weil er üblicherweise branchenweise angesetzt wird. Bei den von uns ausgewählten ETFs kommen zum Beispiel die 25 Prozent Besten einer Branche infrage und nicht nur das beste Viertel des Gesamtmarktes. So wird verhindert, dass einige wenige Branchen im Portfolio zu stark vertreten sind, was zu einem unnötig hohen Anlagerisiko führen würde.

Unterschied von PAB und SRI

Die Bandbreite von nachhaltigen ETFs ist enorm, das können Sie in unserem Blogartikel „50 Shades of Green – die enormen Unterschiede bei nachhaltigen ETFs“ nachlesen. Die meisten ETFs können wir schnell aussortieren, weil sie offenkundig nicht die von uns erwünschte Kombination aus strengen Ausschlusskriterien und anspruchsvollem Best-in-Class anwenden.

Die übrigen unterscheiden dann meist nur Nuancen – üblicherweise leichte Abweichungen, was die Toleranzgrenzen bei den Ausschlusskriterien angeht. Manchmal entscheiden zwischen diesen ETFs dann andere, kaufmännische Aspekte: Zur Kostensenkung favorisieren wir ETFs mit großem Volumen und hoher Handelsaktivität. Aus dem gleichen Grund bevorzugen wir thesaurierende ETFs, also solche, die keine Erträge ausschütten. Ein absolutes No-Go sind für uns synthetisch replizierende ETFs, denn bei dieser indirekt anlegenden Konstruktion ist unklar, ob die investierten Gelder überhaupt den nachhaltigen Unternehmen zugutekommen.

Was unterscheidet jetzt genau PAB von SRI?

In letzter Zeit rücken zudem ETFs immer mehr ins Rampenlicht, die das Kürzel „PAB“ im Namen tragen. Dahinter verbirgt sich der Begriff „Paris-Aligned Benchmark“, der für eine Regelung steht, die auf der Pariser Klimakonferenz im Jahr 2015 beschlossen wurde. ETFs, die sich nach der PAB-Regelung richten, verantworten mit ihren Investments einen deutlich geringeren Ausstoß von CO2 und anderen Treibhausgasen. Sie tragen damit dazu bei, mit dem Treibhausgasausstoß auf einen Reduktionspfad einzuschwenken, der geeignet ist, die Erderwärmung auf maximal 1,5 Grad zu beschränken („1,5 Grad-Ziel“).

Das funktioniert so: Ausgangspunkt ist der Standardindex für das jeweilige Gebiet des ETFs. Beispielsweise würde man für einen ETF, der einem „Europa PAB Index“ folgen soll, den herkömmlichen, also nicht-nachhaltigen Europa-Index als Vergleichsindex wählen. Die PAB-Version des Europa-Index müsste drei Kriterien erfüllen:

- Unternehmen, die in bestimmten fossilen Bereichen aktiv sind, werden ausgeschlossen.

- Die im Index enthaltenen Aktien werden anders gewichtet, so dass sich der von ihnen insgesamt verursachte Treibhausgasausstoß gegenüber dem Vergleichsindex halbiert.

- Danach muss jedes Jahr dafür gesorgt werden, dass dieser Treibhausgasausstoß des „Europa PAB Index“ jedes Jahr um (mindestens) 7 % sinkt.

Das Spannende dabei:

Es dürfen nicht einfach jene Unternehmen gestrichen werden, die aktuell am meisten CO2 ausstoßen. Dies würde nämlich vor allem Industrieunternehmen zu Gunsten von Dienstleistungsunternehmen aussortieren mit der Folge, dass der ETF nicht mehr die Bandbreite der Wirtschaft abbilden würde. Durch diese PAB-Regel bleibt nicht nur die für Investoren aus Risikogesichtspunkten wichtige breite Streuung erhalten, sondern vor allem werden für Unternehmen aus allen Branchen Anreize geschaffen, in den kommenden Jahren die Dekarbonisierung voranzutreiben. Diese Vorgehensweise ist im Kampf gegen den Klimawandel erfolgversprechender, als wenn man einfach ein ETF-Portfolio mit dem aktuell geringsten Ausstoß an Treibhausgasen zusammenstellen würde.

Grüne Welt-Portfolio verbindet meist PAB und SRI

Eine steigende Zahl von Positionen im „Grüne Welt“-Portfolio verbindet beide Ansätze, wendet also nicht nur einen strengen SRI-Ansatz an, sondern entspricht zusätzlich noch der Paris-Aligned Benchmark.

Mehr Informationen zu den Grüne-Welt-Produkten finden Sie hier.